Mientras que los mercados de criptomonedas protagonizaron un rebote el viernes por la mañana, el token de gobernanza MakerDAO, MKR, subió un 30% ya que los inversores apostaron por su stablecoin DAI en medio del actual colapso de Terra.

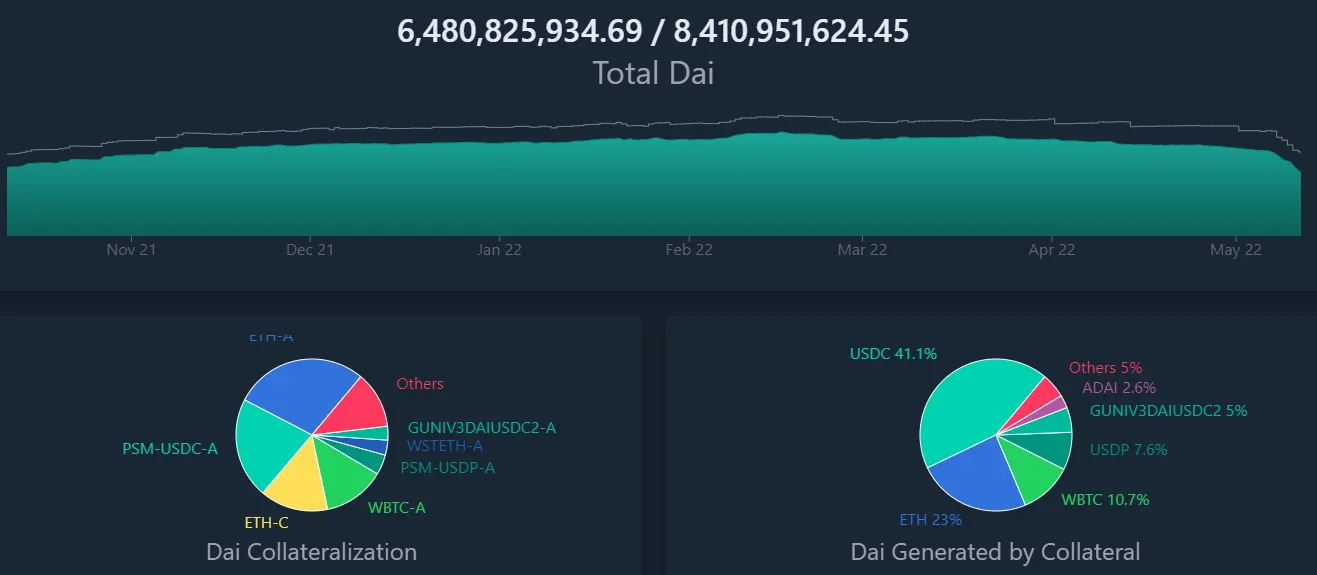

A primera hora del viernes, MKR era el octavo mayor token DeFi (finanzas descentralizadas) con una capitalización de mercado de 1.400 millones de dólares, según CoinMarketCap. Por su parte, DAI se ha convertido en la cuarta mayor stablecoin con una capitalización de mercado de 6.470 millones de dólares.

El aumento del interés fue suficiente para que MKR se convirtiera en el segundo mayor token de DeFi, representando el 7% del valor total de 146.000 millones de dólares bloqueados en protocolos descentralizados hasta el viernes, superando a Curve, SushiSwap y Lido en el proceso, según DeFi Llama.

En las últimas 24 horas, la capitalización de mercado de DAI también ha aumentado aproximadamente un 2%, pasando de 6.340 millones de dólares a 6.470 millones. Este aumento, aunque leve, indicaría que los usuarios han recurrido recientemente a Maker para acuñar más DAI.

Ha habido un gran interés en MKR y su stablecoin DAI a medida que Terra sigue cayendo.

Los validadores de Terra detuvieron la blockchain durante unas dos horas ayer, reanudaron la validación de las transacciones, y luego la detuvieron de nuevo unas horas más tarde.

Desde entonces, el token LUNA ha pasado a 0,0000353 dólares, un 99,99% menos que ayer. Mientras tanto, la stablecoin algorítmica de TerraUSD, UST, ha caído a 0,19 dólares, un 69% menos en las últimas 24 horas. A medida que el token y la stablecoin caían, Binance también cumplió con sus planes de detener la negociación y excluirlos de la lista.

¿Qué es Maker?

Maker es un protocolo de préstamo DeFi. Los usuarios guardan sus criptomonedas -Bitcoin o Ethereum, por ejemplo- como garantía en una Bóveda Maker y acuñan DAI contra ella. Sus activos permanecen encerrados en la bóveda hasta que hayan devuelto su DAI.

DAI es una stablecoin algorítmica como UST. Pero a diferencia de UST, está sobrecolateralizada. Esto significa que cuando los usuarios guardan sus criptomonedas y piden un préstamo con ellas, se les permite pedir prestado DAI por un valor del 55% al 75% de su garantía. Este modelo es mucho más seguro, según algunos expertos.

"Las stablecoins parcialmente colateralizadas han fracasado repetidamente una y otra vez", dijo Nik Kunkel, ex jefe de servicios de backend en Maker, a Decrypt a principios de esta semana. "No pueden resolver el problema fundamental de las corridas bancarias cuando la paridad está bajo presión".

En un hilo de Twitter ayer, MakerDAO explicó cómo funcionan las bóvedas y por qué los mercados bajistas desencadenan liquidaciones forzadas de garantías para mantener esos ratios de sobrecolateralización.

"El Protocolo Maker es saludable, líquido y solvente con un ratio de colateralización del 164% y miles de millones en reservas de liquidez", escribió MakerDAO en un tuit. "Todo el DAI está sobrecolateralizado, y su paridad es tan fuerte como este Protocolo Descentralizado".