En Resumen

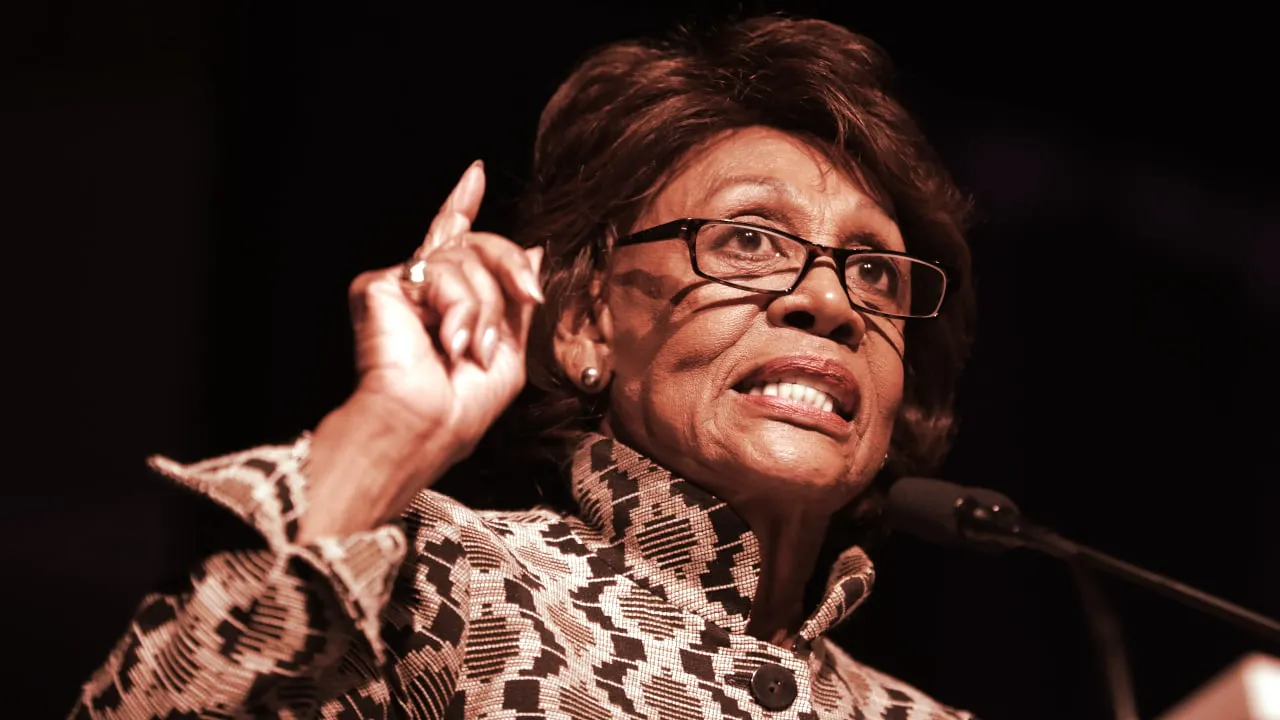

- El Comité de Servicios Financieros de la Cámara de Representantes de EE. UU. retoma el debate sobre la regulación de las stablecoins, con Maxine Waters sugiriendo que están empezando desde cero.

- La legislación en borrador busca establecer requisitos para los emisores de stablecoins de pago, fomentar la investigación sobre un dólar digital e introducir estándares para la interoperabilidad y la aplicación.

- Los expertos en la audiencia abogan por enfoques regulatorios diferenciados según el tipo de stablecoin y destacan la importancia de las stablecoins para mantener la hegemonía mundial del dólar estadounidense.

Los miembros del Comité de Servicios Financieros de la Cámara de Representantes de EE. UU. centraron su atención en las stablecoins el miércoles, retomando la regulación que se retrasó el año pasado. Pero los legisladores dijeron que cualquier progreso hecho desde entonces es tenue en el mejor de los casos.

La miembro de mayor rango del FSC, Maxine Waters (D-CA), sugirió que los legisladores están "empezando desde cero" después de que los republicanos hicieran alteraciones a un proyecto de ley que murió el año pasado antes de las elecciones de medio término llamado Stablecoin TRUST Act.

El último intento de los legisladores de obtener una legislación sobre las stablecoins aún no tiene un nombre pegadizo. Por ahora, todavía se llama "Ley a agregar de 2023". El representante Stephen Lynch (D-MA) criticó la legislación que se está discutiendo, diciendo que la reciente crisis bancaria destaca la necesidad de mantener los activos digitales alejados de las finanzas tradicionales.

"Creo firmemente que necesitamos separar los activos criptográficos de nuestro sistema bancario, y este proyecto de ley hace exactamente lo contrario", dijo. "Si las recientes corridas bancarias nos han enseñado algo, es el peligro de permitir que los productos bancarios en la sombra, particularmente las stablecoins, emitan productos similares a los depósitos sin seguro de la FDIC".

Al mismo tiempo, Lynch dijo que una de las "salvaciones" del colapso del intercambio de criptomonedas FTX fue que no se derramó en el sistema financiero tradicional, diciendo que las pérdidas habrían ocurrido para los inversores de manera más amplia si las criptomonedas no hubieran sido "aisladas".

La audiencia de alto perfil sobre regulación tuvo lugar un día después de que algunos miembros del Comité interrogaran al presidente de la Comisión de Bolsa y Valores (SEC), Gary Gensler, sobre su enfoque hacia la industria de los activos digitales. Los miembros del Comité estaban listos para revisar 72 páginas de legislación en borrador que "proporcionaría requisitos para los emisores de stablecoins de pago" y fomentaría "la investigación sobre un dólar digital".

Vínculos de stablecoin con bancos tradicionales

Lynch expresó su preocupación por el posible daño que las criptomonedas podrían causar a las finanzas tradicionales. Sin embargo, fue el fracaso de un banco de 40 años lo que arrojó una nube temporal sobre las criptomonedas el mes pasado.

El cierre abrupto de Silicon Valley Bank causó que una de las principales stablecoins, la USDC de Circle, perdiera su paridad con el dólar estadounidense. El token cayó hasta 87 centavos, pero finalmente recuperó su precio normal, días después de que el gobierno interviniera en la crisis y garantizara que los depositantes de SVB serían compensados.

Uno de los principales aprendizajes de Circle de la crisis bancaria fue que la empresa necesitaba asegurarse de protegerse de la exposición a las finanzas tradicionales, dijo el director de estrategia y jefe de política global de Circle, quien testificó durante la audiencia.

"Lo que aprendimos con el fracaso no de un banco, sino de tres fracasos bancarios consecutivos en el transcurso de varias semanas, fue que teníamos que proteger nuestro negocio de los riesgos en la banca", dijo.

El proyecto de ley de stablecoins cubre un marco regulatorio para stablecoins tanto a nivel estatal como federal, solicita una moratoria de dos años en nuevas stablecoins que mantengan su precio únicamente utilizando otros tokens pendientes de investigación del Departamento del Tesoro de EE. UU., y establece estándares para la interoperabilidad, la presentación de informes y la aplicación.

Cómo New York Maneja las stablecoins

Entre los testigos que declararon el miércoles se encontraban la superintendente Adrienne Harris del Departamento de Servicios Financieros del Estado de Nueva York (DFS), el profesor adjunto de negocios de la Escuela de Negocios de Columbia Austin Campbell y la directora de equidad financiera de Consumer Reports, Delicia Reynolds Hand.

En junio pasado, el DFS emitió orientación regulatoria sobre stablecoins que describía los criterios básicos para los emisores de stablecoins en el estado. El regulador supervisó la emisión de la stablecoin BUSD de Paxos con la marca Binance, y dirigió a Paxos a cesar la emisión del token en febrero.

Al hacer preguntas a Harris sobre el proceso regulatorio del estado, Waters dijo que estaba "un poco sorprendida" de saber que Nueva York tiene un marco para regular las stablecoins.

Las stablecoins representan una parte significativa del mercado de criptomonedas, alrededor de $132 mil millones, o aproximadamente el 10% de la capitalización de mercado global de $1.27 billones, según CoinGecko. USDT de Tether y USD Coin de Circle son las dos stablecoins más grandes, valoradas en $81 mil millones y $31 mil millones, respectivamente.

La Asociación Blockchain Opina

El Director de Política de la Asociación Blockchain, Jake Chervinsky, también testificó el miércoles. Antes de su comparecencia ante el Comité el miércoles, Chervinsky compartió testimonio escrito argumentando que "diferentes tipos de stablecoins merecen diferentes tipos de regulación" y "Estados Unidos debería apoyar las stablecoins en lugar de crear una [moneda digital del banco central]".

En cuanto a lo que podría generar un proyecto de ley equilibrado para las stablecoins de custodia, emitidas por una empresa y respaldadas por capital mantenido en una institución financiera, Chervinsky declaró que la legislación debería proporcionar oportunidades en todas las instituciones, abordar la calidad del colateral de los emisores y "delinear claramente la autoridad regulatoria a nivel federal".

Chervinsky señaló durante su testimonio el miércoles que las stablecoins denominadas en dólares estadounidenses podrían ser algo bueno para permitir que el dólar verde florezca en el escenario global.

"Con la política adecuada, las stablecoins pueden revolucionar el sistema de pagos y reforzar la dominancia del dólar estadounidense en un momento en que nuestros adversarios extranjeros como China buscan socavar su estatus como moneda de reserva global", dijo.

Regulando en la sombra de Terra

La audiencia del Comité se produce casi un año después de que la stablecoin UST de Terra y su token hermano LUNA colapsaran. La catastrófica eliminación de TerraUSD destruyó más de $40 mil millones de la riqueza de los inversores en mayo pasado, arrastrando al mercado de criptomonedas en su conjunto.

TerraUSD era una stablecoin algorítmica, que cae bajo una clase única de tokens vinculados al precio de una moneda soberana como el dólar estadounidense. Mientras que las stablecoins convencionales están respaldadas por activos tradicionales como el dólar, las stablecoins algorítmicas buscan mantener su valor utilizando código e incentivos de mercado, a menudo involucrando múltiples tokens.

Antes de que el colapso del ecosistema de Terra llevara a una ola de quiebras de alto perfil, hundiendo a empresas como el fondo de cobertura Three Arrows Capital y prestamistas de criptomonedas como Celsius y Voyager, la secretaria del Tesoro, Janet Yellen, pidió la regulación de las stablecoins.

Gensler ha opinado sobre las stablecoins desde el fatídico deslizamiento de TerraUSD también. En julio pasado, el jefe de la SEC llamó a las stablecoins "fichas de póquer", afirmando que su uso principal era como herramienta de liquidación en finanzas descentralizadas, refiriéndose a herramientas basadas en blockchain que permiten el comercio, el préstamo y el préstamo de activos criptográficos sin intermediarios de terceros.

Mencionado ese mismo mes por el presidente de la Fed, Jerome Powell, su descripción de las stablecoins fue menos colorida que la de Gensler. La tecnología se parece a los depósitos bancarios y a los fondos mutuos del mercado monetario, dijo Powell, sugiriendo que deberían ser regulados de "maneras comparables".